我国房地产上市公司财务危机预警研究

硕士学位论文I摘要房地产行业是一个高风险、高投资的产业,加上市场竞争的激烈、金融危机的影响以及行业本身的复杂性,都使其很容易发生财务危机,同时房地产行业又是国民经济的中轴和支柱性产业,房地产企业发生财务危机对整个国民经济、资本市场、投资者利益及社会关系等都可能产生非常大的影响。因此,房地产企业如何防范财务危机,房地产ST公司如何摆脱财务危机,健康发展,是社会高度关注的问题。本文选取中国A股房地产业上市公司为样本,结合房地产行业的具体特点选取财务指标和非财务指标构建房地产行业上市公司财务危机预警模型;目前国内绝大部分预警模型研究只是侧重于区分出正常公司和ST公司,对ST类公司财务危机程度的研究极...

相关推荐

-

建筑工程投标文件范本-(格式)VIP免费

2024-11-22 48

2024-11-22 48 -

疾病预防控制中心招标文件VIP免费

2025-01-09 50

2025-01-09 50 -

体育健身中心施工招标文件VIP免费

2025-01-09 32

2025-01-09 32 -

江西丰城电厂及广东从化事故案例分析VIP免费

2025-03-04 7

2025-03-04 7 -

钢结构节点图集CAD版(可编辑)VIP免费

2025-03-04 20

2025-03-04 20 -

[青岛]精品工程亮点做法图片集(130页)VIP免费

2025-03-04 13

2025-03-04 13 -

外墙外保温工程技术规程JGJ144-2019VIP免费

2025-03-04 11

2025-03-04 11 -

地铁停车场施工组织设计VIP免费

2025-03-04 14

2025-03-04 14 -

项目建设安全管理流程图汇编VIP免费

2025-03-04 34

2025-03-04 34 -

特训班学习心得VIP免费

2025-03-04 10

2025-03-04 10

相关内容

-

[青岛]精品工程亮点做法图片集(130页)

分类:行业资料

时间:2025-03-04

标签:建筑工程、精品工程、细部节点做法、亮点做法

格式:PPT

价格:5 积分

-

外墙外保温工程技术规程JGJ144-2019

分类:行业资料

时间:2025-03-04

标签:外墙保温、工程、规范

格式:ZIP

价格:2 积分

-

地铁停车场施工组织设计

分类:行业资料

时间:2025-03-04

标签:地铁、场段、施工组织设计

格式:DOCX

价格:3 积分

-

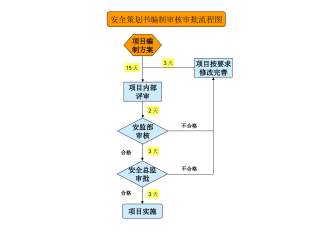

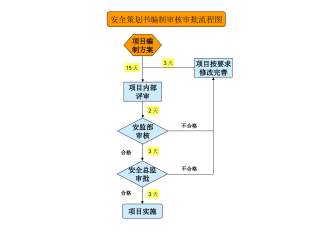

项目建设安全管理流程图汇编

分类:行业资料

时间:2025-03-04

标签:安全管理、流程图

格式:PPT

价格:1 积分

-

特训班学习心得

分类:行业资料

时间:2025-03-04

标签:拓展培训、结构化思考、培训、心得体会

格式:DOCX

价格:1 积分